Exemple :

Exemple :

- Le consommateur est Roumain : vous devrez appliquer la TVA Roumaine. Si le consommateur est Anglais, la TVA Anglaise, etc…

- Je suis établi en France et je vends sur mon site internet des jeux dématérialisés à des particuliers domiciliés en Belgique. Je dois appliquer le taux de TVA en vigueur en Belgique (soit 21 %). Je dois ensuite déclarer et reverser la TVA dans cet Etat. Afin d’éviter d’effectuer des formalités administratives en Belgique, j’ai la possibilité de m’identifier sur le mini-guichet mis à ma disposition par l’administration fiscale française pour déclarer et acquitter, selon une fréquence trimestrielle, la TVA due en Belgique. L’administration française se chargera de transmettre trimestriellement les éléments déclarés et de reverser la TVA à l’administration belge.

- Numéro individuel d’identification à la TVA

- Nom de la société

- Adresse postale

- Adresse du site internet

- Nom du contact

- Téléphone du contact

- Informations bancaires

- Nature des prestations fournies.

Pour chaque Etat membre de L’UE, et donc concerné par le mini-guichet, vous devez indiquer :

Pour chaque Etat membre de L’UE, et donc concerné par le mini-guichet, vous devez indiquer :

- La valeur totale en euros des prestations effectuées

- Le taux de TVA applicables pour chaque pays

- Le montant de la TVA par taux et le montant total de la TVA due

- Jeux vidéos dématérialisés

- Téléphonie fixe ou mobile

- Vidéophonie

- Radiomessagerie

- Télécopie et télex

- Fourniture d’accès à Internet.

- Vidéo à la demande

- Applications téléchargées

- Téléchargement de musique

- Livres électroniques

- Logiciels anti-virus

- Enchères en ligne

Pour les ventes que vous effectués hors U.E, la législation reste la même qu’avant, la TVA appliquée est celle du pays de l’entreprise vendeuse.

Pour les ventes que vous effectués hors U.E, la législation reste la même qu’avant, la TVA appliquée est celle du pays de l’entreprise vendeuse.

Comment Les vendeurs gèrent et payent la TVA des jeux dématérialisés.

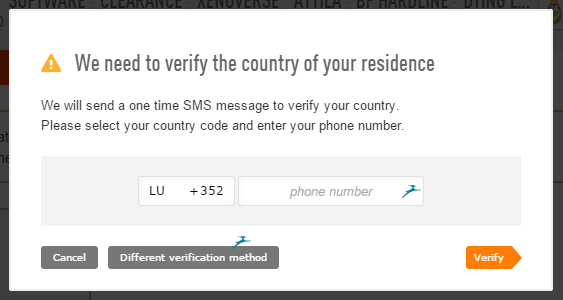

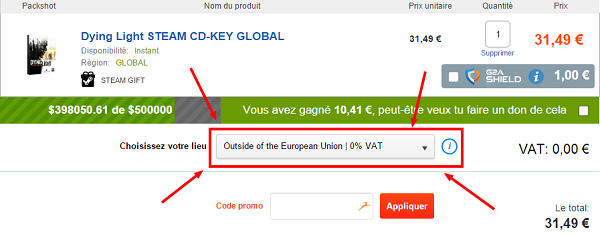

La loi doit être mise en place par tout vendeur de produits dématérialisés quel qu’il soit. Cela va du Ebook, aux jeux vidéo en passant par les logiciels etc… La plupart des vendeurs ont mis en place cette nouvelle façon de travailler et d’intégrer la TVA. Certains l’appliquent directement au prix, d’autres l’ajoute plus tard dans le processus de sélection du jeu. Pour l’utilisateur cela se traduit par deux modifications importantes. La première de ces modifications est le prix. Forcément, la TVA de la plupart des pays est nettement supérieure au pays qui héberge souvent l’entreprise. De ce fait, certains prix ont augmenté de plus de 20%. C’est le coût de la TVA directement ajouté au prix et qui sera dorénavant payé par l’utilisateur. La deuxième étant une option supplémentaire qui sollicite l’utilisateur pour la sélection de la TVA du pays. En effet, certains vendeurs appliquent cette TVA après que l’utilisateur ait ajouté le produit dans son panier, ce qui engendre parfois un surcoût de 20% en plus du prix affiché. Cela provoque la plupart du temps un effet négatif chez l’acheteur qui a l’impression d’avoir été floué par le vendeur. Nous verrons par la suite que la plupart des vendeurs détectent le pays et donc la TVA à appliquer automatiquement grâce a l’IP de l’acheteur et appliquent la Taxe sur la valeur ajoutée correspondante. Il est possible chez certains vendeurs de « tricher » sur la TVA que l’on souhaite payer et ainsi choisir un pays où la TVA est nettement inférieure au pays de résidence pour économiser quelques euros. Nous verrons cela plus tard. Les systèmes de détection des vendeurs. La grande majorité des vendeurs detectent l’ip de l’acheteur pour lui attribuer automatiquement la TVA correspondante. Cette façon de faire est la plus répandue parmi les vendeurs de jeux dématérialisés. La plupart d’entre eux affichent cette TVA après que l’acheteur ait sélectionné le jeu vidéo qu’il a choisi d’où la surprise et le mécontentement de plusieurs acheteurs surpris de voir ajouter une taxe au dernier moment de l’achat. D’autres vendeurs de jeux vidéo dématérialisés n’appliquent pas encore la TVA. Normalement, cela fait de ces vendeurs des hors la loi étant donné qu’ils ne respectent pas la législation Européenne. Cela étant dit, je pense que c’est juste un retard dans la mise en place et la compréhension de notre système Européen qui est nettement plus compliqué et réglementé que la plupart des pays.. Les méthodes de vérification de la tva appliquée pour chaque acheteur est la localisation par IP. Si vous souhaitiez changer votre pays de résidence car cela est possible, la plupart des vendeurs vous demanderont de prouver que votre lieu de résidence est bien celui que vous souhaitez appliquer. Il demande donc des informations comme indiqué dans l’image ci dessous. A contrario, un vendeur en particulier (G2A) laisse le choix a l’acheteur. Même si cela semble plutôt border-line comme principe cela permet à l’acheteur d’économiser quelques euros sur la facture finale en ne payant tout simplement pas la TVA (voir image ci-dessous) A vous de voir si vous voulez profiter du sytème et économiser la TVA ou si vous vous sentez une âme de patriote et souhaitez payer les 20% supplémentaires que cela représente. Vous seul êtes juge. Je vous suggère de profiter ou pas de ce système tant que cela est possible car il est très probable que G2A revienne sur ce choix rapidement.

A contrario, un vendeur en particulier (G2A) laisse le choix a l’acheteur. Même si cela semble plutôt border-line comme principe cela permet à l’acheteur d’économiser quelques euros sur la facture finale en ne payant tout simplement pas la TVA (voir image ci-dessous) A vous de voir si vous voulez profiter du sytème et économiser la TVA ou si vous vous sentez une âme de patriote et souhaitez payer les 20% supplémentaires que cela représente. Vous seul êtes juge. Je vous suggère de profiter ou pas de ce système tant que cela est possible car il est très probable que G2A revienne sur ce choix rapidement.

Ne pas respecter la loi Européenne sur l’application de la TVA entraîne des sanctions pour les vendeurs. Celles-ci sont en général des sanctions financières et elles peuvent être graves.

Chacun des 28 états Européens a le droit d’engager des démarches juridiques contre les vendeurs pour fraudes à la TVA. Les démarches pouvant aller des actions civiles pour fraudes a la TVA ou encore d’accusations criminelles et continuer par des poursuites par un procureur général. Autant dire que cela peut aller loin et coûter cher à l’entreprise.

Les sanctions financières comprennent en général 2 fois le montant de la TVA impayée mais certains pays comme l’Allemagne, la Croatie et la Slovenie appliquent également un système d’amende allant de 50 000€ à 125 000€.

Voici en détails les sanctions, amendes et autres pénalités que les pays appliquent aux fraudeurs qui ne déclarent pas ou ne payent pas la TVA.

Ne pas respecter la loi Européenne sur l’application de la TVA entraîne des sanctions pour les vendeurs. Celles-ci sont en général des sanctions financières et elles peuvent être graves.

Chacun des 28 états Européens a le droit d’engager des démarches juridiques contre les vendeurs pour fraudes à la TVA. Les démarches pouvant aller des actions civiles pour fraudes a la TVA ou encore d’accusations criminelles et continuer par des poursuites par un procureur général. Autant dire que cela peut aller loin et coûter cher à l’entreprise.

Les sanctions financières comprennent en général 2 fois le montant de la TVA impayée mais certains pays comme l’Allemagne, la Croatie et la Slovenie appliquent également un système d’amende allant de 50 000€ à 125 000€.

Voici en détails les sanctions, amendes et autres pénalités que les pays appliquent aux fraudeurs qui ne déclarent pas ou ne payent pas la TVA.

Détails des pénalités par pays

Autriche

Déclaration de TVA en retard des sanctions peuvent être imposées jusqu’à 10% de l’impôt dû. À défaut de régler les paiements de TVA dans les temps peut entraîner une pénalité de retard de paiement de 2% de l’impôt net à payer. Dans certaines circonstances, des accusations criminelles peuvent être perçues.

Des sanctions peuvent être appliquées pour avoir omis de s’inscrire à la TVA rapidement, même si c’est peu probable d’un point de vue pratique. Si l’omission délibérée d’immatriculation à la TVA n’est pas reliée à un retard de paiement de la TVA, la peine est limitée a € 3625 ; sinon il peut être considéré comme une infraction pénale.

Le non-paiement / déclaration tardives

Une pénalité de retard de 2% de l’impôt net à payer est prélevée.

En outre, une pénalité pour dépôt tardif de 10% peut être prélevée, si les déclarations de TVA ne sont pas déposés dans les temps à cause d’une inscription tardive.

Belgique

Défaut de dépôts des déclarations de TVA à temps et règlements des impayés peut entraîner des pénalités et des intérêts. La peine qui est imposée pour dépôt tardif des déclarations de TVA égal à € 25 par mois (si aucune TVA n’est exigible pour la période de déclaration respective) ou 50 € par mois (si la TVA est exigible pour la période de déclaration respective). Le non-dépôt des déclarations de TVA peut entraîner une amende de 500 € par déclaration de TVA.

Le non-paiement / déclaration tardives

Les intérêts de retard de 0,8% par mois sont imposés pour retard de paiement d’un montant de TVA exigible.

Une pénalité de 500 € peut aussi être appliquée pour avoir omis de déposer la demande d’enregistrement de la TVA. Cette peine peut être réduite à 250 €.

Pour non-paiement de la TVA, ou de fraude, la sanction est de 200% de la TVA due.

Si une entreprise fait une erreur sur une déclaration de TVA, en sous-estimant celle-ci, une pénalité de 20% de la TVA non déclarée peut s’appliquer. Si vous faites une erreur sur une déclaration de TVA, qui surestime votre droit à un crédit de TVA, une pénalité de 10% de la TVA peuvent s’appliquer.

Bulgarie

Les sanctions sont des sanctions pécuniaires et des intérêts sur la TVA impayée. Des intérêts de retard sont déterminés sur la base du taux d’intérêt annoncé par la Banque nationale bulgare. Celle-ci est de 10% en moyenne. Le taux d’intérêt de pénalité pour les deux dernières années a été d’environ 10,2%

Croatie

Un contribuable qui n’est pas conforme au droit de la TVA croate peut être passible d’une amende allant jusqu’à 500 000 HRK (environ € 66 000) selon le type d’infraction. En outre, la personne responsable de l’entité peut être sanctionnée HRK 50 000 (environ € 6600). Il y a aussi un intérêt de retard de 12% par an sur le retard de paiement d’une dette de TVA.

Chypre

Lorsque les autorités identifient une erreur de TVA, une amende forfaitaire égale à 10% du montant de la TVA due est imposée. En outre, l’intérêt annuel est égal à 5% imposé et est calculé sur le montant total de la TVA due, plus la pénalité forfaitaire de 10%.

Le non-paiement / déclarations tardives

La pénalité pour inscription tardive s’élève à 85 € pour chaque mois de la durée de la panne.

République Tchèque

Montant maximum pour une déclaration tardive de la taxe est de CZK 300 000 (€ 11 000).

Si la déclaration d’impôt n’est pas déposée ou est déposée avec un retard et que ce retard est de plus de cinq jours ouvrables, la pénalité pour déclaration tardive de l’impôt est évalué comme suit:

-

0,05 pour cent de la responsabilité de la TVA pour chaque jour de retard, jusqu’à 5% de la responsabilité de la TVA

-

0,05 pour cent du crédit de TVA pour chaque jour de retard, jusqu’à concurrence de 5% du crédit de TVA

Danemark

Les amendes sont environ deux fois le montant de la TVA impayée sans aucune limite supérieur.

Les entreprises peuvent recevoir une amende pour inscription tardive. Cependant, dans de nombreux cas, les autorités fiscales n’appliquent pas les amendes de retard d’inscription. Seuls les cas d’abus ou le refus d’inscription et de paiement de la TVA danoise entraînent des pénalités.

Estonie

Lorsque les autorités fiscales découvrent une erreur elles sont en droit de facturer une pénalité pouvant aller jusqu’à € 13 000 et un intérêt de 0,06% par jour est également appliqué.

L’évasion fiscale à grande échelle peut entraîner de trois à cinq ans de prison si le montant dû est inférieur à € 320,000. La fraude fiscale est passible de cinq à sept ans de prison si le montant de la fraude est supérieur à € 320,000.

Le non-paiement / déclarations tardives

La pénalité pour avoir omis de s’inscrire à la TVA peut aller jusqu’à € 3200.

Le défaut de fournir les déclarations de TVA dans les temps peut entraîner une amende pouvant aller jusqu’à € 13,000.

Finlande

Les sanctions sont appliquées si une entreprise a payé moins d’impôts que ce qui était initialement prévu ou a négligé son obligation de soumettre les déclarations de revenus périodiques. Le montant de la pénalité varie en fonction de la période ou l’entreprise a omis de payer, la longueur du délai de non-paiement / sous-paiement de la TVA ou le retard dans la soumission des déclarations de revenus périodiques.

France

Insuffisance de déclaration, défaut ou dépôt tardif des déclarations de TVA, défaut de paiement ou aucun paiement de la TVA, l’activité non divulguée, non-déclaration d’auto-liquidation, factures mal étiquetées sont soumis à la représentation des pénalités d’un pourcentage de la TVA et les intérêts liés pour la fin de paiement. Des sanctions juridiques et pénales pourraient également s’appliquer en cas de factures manquantes /.

Le non-paiement / déclaration tardives

Le non-enregistrement ou la déclaration tardive, peuvent être soumises à des sanctions suivantes:

-

Taux de 0,4% d’intérêt par mois (4,8% par an) sur les arriérés de TVA.

-

supplément de 10% des arriérés de TVA et 80% en cas de fraude (activité non divulguée).

-

Le délai de prescription pour les autorités fiscales en France est de trois ans.

Une loi étendue spécifique de limitation existe en l’absence d’enregistrement révélant une activité cachée ou un établissement stable.

Allemagne

Si votre entreprise ne paie pas un montant de TVA déclarée sur une facture, cette action peut être punie d’une peine pouvant aller jusqu’à € 50 000 (évasion fiscale imprudente). L’évasion professionnelle ou pénale des recettes de TVA peut être punie d’une amende ou d’emprisonnement.

Le non-paiement / déclaration tardives

Le défaut de présentation d’une déclaration de TVA à temps peut entraîner une pénalité pour production tardive, qui est à la discrétion des autorités fiscales. La pénalité pour production tardive peut aller jusqu’à 10% du montant de la TVA nette due sur la période de déclaration de la TVA, mais ne pouvant pas s’élever à plus de € 25,000.

Le défaut de paiement de la TVA à temps peut entraîner une pénalité de retard de paiement. La pénalité est de 1% du paiement de la TVA en circulation, multiplié par le nombre de mois de retard du paiement.

Grèce

L’intérêt prévu par la loi en cas de dépôt tardif,de dépôt inexact ou de non-dépôt d’une déclaration de TVA est de 1,5% (maximum 60%), 3% et 3,5% (maximum 120%) par mois, respectivement, calculé sur le montant de la TVA qui n’a pas été payé à l’Etat. En cas de règlement administratif ou judiciaire de la taxe supplémentaire au-dessus est réduite à 3/5. En outre, de graves sanctions pénales sont prévues par la loi en cas de fraude à la TVA.

Hongrie

Quatre types de pénalité de base:

-

Amende par défaut pour des erreurs dans la déclaration ou la facturation jusqu’à 500 000 HUF (environ € 1650)

-

Pénalité d’impôt pour le non paiement de l’impôt jusqu’à 50% (dans certains cas jusqu’à 20% ou 200%)

-

Pénalité de paiement dans le montant est le double du taux d’intérêt de la Banque nationale de Hongrie

-

Autorévision de la pénalité à 50% de la pénalité d’intérêt de retard.

Irlande

Les pénalités peuvent consister soit en des amendes ou des pénalités fixes indexées fiscalement ou les deux. Les sanctions sont remboursables au titre de procédures civiles et dans certaines circonstances, des pénalités seront poursuiviess devant les tribunaux criminels. Les intérêts seront normalement appliqués à tout paiement insuffisant de l’impôt.

Le non-paiement / déclaration tardives

Défaut d’inscription à la TVA rapidement peut entraîner une pénalité de € 4000. Toute responsabilité de la TVA non régularisée dans la période peut être soumise à des peines allant jusqu’à 100% de l’impôt dû ainsi que des intérêts de 0,0274% par jour à compter du 1er Juillet de 2009.

Italie

Le régime de sanctions de la TVA peut être classé sur la base du type de violation commise par le contribuable. Des sanctions peuvent être augmentées de 50% si le contribuable a commis des violations similaires, déjà évaluées, dans les trois années précédentes.

En plus des sanctions pécuniaires, il y a aussi des peines accessoires telles que la suspension de licence commerciale.

Le non-paiement / déclaration tardives

La pénalité pour avoir omis de s’inscrire à la TVA dans les temps est entre € 516 à € 2066.

Défaut de déposer des déclarations de TVA et de régler les paiements en suspens à temps peut entraîner des sanctions. Les sanctions vont jusqu’à 240% de l’encours de la TVA.

Lettonie

Si une erreur est découverte par les autorités fiscales ils peuvent imposer une pénalité de 20% ou 30% de l’impôt impayé, avec un retard de paiement. Si toutefois, la société divulgue volontairement l’erreur aux autorités fiscales la peine peut être atténuée ou non appliquée. Les retards de paiement ne peuvent excéder le taux primaire de l’impôt.

Le non-paiement / déclarations tardives

Pour retard de paiement, une pénalité de 0,05% par jour est calculée.

Les sanctions pour non-conformité ne sont pas encore déterminées.

Lituanie

Lorsque les autorités fiscales découvrent une erreur, une pénalité de 10% à 50% de la TVA due est appliquée. L’intérêt est imputé sur le paiement de la TVA final. Actuellement (au troisième trimestre de 2012), le taux d’intérêt de retard de paiement est de 0,03 pour cent par jour.

En outre, une pénalité de 10% à 50% de la TVA impayée plus les intérêts de retard peuvent être dus.

Le non-paiement / déclarations tardives

Le défaut de dépôts des déclarations de TVA dans les temps peut entraîner une pénalité administrative d’un montant de 200 LTL (env. € 58) à LTL 500 (env. € 145). Le retard de paiement de la TVA engendre un intérêt de retard de paiement de 0,03% (au troisième trimestre 2012) par jour sur la TVA due.

Remarque : taux d’intérêt de retard de paiement est confirmé par le décret du gouvernement chaque trimestre, cela peut donc changer.

Luxembourg

Échecs par rapport aux obligations de mise en conformité (telles que, le dépôt des déclarations de TVA, émission de factures, la tenue de registres, paiement de la TVA, comptabilité appropriée, l’enregistrement, la fourniture d’informations aux autorités fiscales, etc.) peuvent entraîner une pénalité comprise entre € 50 à € 5000 par infraction.

En cas d’activité frauduleuse, malgré les sanctions pénales, une amende qui pourrait s’élever à 10% de l’impôt non déclaré pourrait être appliquée.

Le non-paiement / déclarations tardives

En outre, les retards ou échecs de paiement de la TVA – peuvent entraîner une amende qui ne peut excéder 10% par an de l’impôt dû.

Malte

Si une entreprise fait une erreur sur une déclaration de TVA, qui sous-estime la responsabilité ou surestime le droit à un crédit de TVA, une amende pour fausses déclarations de 20% peut être appliquée. Si, cependant, il divulgue volontairement l’erreur, la peine sera réduite à 10%.

Le non-paiement / déclarations tardives

Le défaut de fournir les déclarations de TVA et de régler les paiements de TVA en suspens dans les temps peut entraîner des impôts et intérêts supplémentaires. Par exemple, une déclaration de TVA en retard de paiement donnera lieu à une pénalité mensuelle de 1,75% de l’impôt dû. Pour atténuer impôt supplémentaire, une entreprise doit démontrer une excuse raisonnable sur la raison du retard.

Pays-Bas

Lorsque le contribuable ne dépose pas à temps sa déclaration de TVA ou ne fait pas le paiement à temps, les autorités fiscales imposent une amende. Le montant de l’amende dépend du nombre de fois ou le contribuable a été en retard dans la production de la déclaration d’impôt et / ou d’effectuer un paiement.

Le non-paiement / déclaration tardives

Le défaut de dépôts des déclarations de TVA et le règlement des paiements de TVA en suspens à temps peut entraîner une pénalité. Pour ne pas avoir fait le paiement à temps, la peine peut aller jusqu’à un maximum de € 4920.

Pologne

Lorsque les autorités fiscales découvrent une erreur, un intérêt de pénalité (actuellement 10,5% chaque année) est prélevé sur le montant de la dette de la TVA payée ou du remboursement de la TVA. Cette pénalité débute à partir de la date où la taxe ou aurait dû être payée, ou un remboursement a été indûment accordé. En outre, les personnes responsables des règlements fiscaux de l’entreprise peuvent être tenues responsables pour les activités de la société sur la base du Code fiscal pénal.

Le non-paiement / déclarations tardives

Il n’y a pas de sanctions spécifiques pour inscription tardive. Toutefois, si l’enregistrement tardif conduit à sous-paiement de la TVA, les autorités fiscales polonaises peuvent imposer une pénalité jusqu’à env. 15.36M PLN (environ 3,7 millions de €.) – En fonction de la valeur de sous-paiement. En outre, lorsqu’une entreprise omet de s’inscrire à temps, il doit tenir compte de la TVA sur toutes les transactions taxables pendant la période qui a été nécessaire pour être enregistrée.

Portugal

Les pénalités sont habituellement confinées à des sanctions forfaitaires qui sont fixées en fonction du type de contribuable et infraction en cause.

Si le contribuable fait une erreur sur une déclaration de TVA qui surestime le droit à un crédit de TVA, une peine pouvant aller jusqu’à 100% de l’erreur peut s’appliquer. Si, cependant, il divulgue volontairement l’erreur aux autorités fiscales, la peine peut être atténuée.

Le non-paiement / déclaration tardives

Il y a une pénalité de 600 € sur l’acte d’enregistrement rétroactif.

Le défaut de fournir les déclarations de TVA et de régler les paiements de TVA en suspens sur le temps peut entraîner une pénalité comprise entre 30% et 100% de la TVA en défaut avec un maximum de € 45,000. En outre, l’intérêt de la pénalité est facturée à 4% par an.

Roumanie

Pénalités et intérêts s’appliquent pour un paiement tardif ou insuffisant de la TVA. Sous peine d’amendes en cas de défaillance d’inscription a temps a la TVA ou d’insuffisance de produire des déclarations de TVA dans le délai légal.

Le non-paiement / déclarations tardives

Une amende pour ne pas avoir enregistré ou déclaré à temps la TVA varie de 1000 à RON RON 5000 (soit environ € 220 à € 1100).

Slovaquie

Le défaut d’enregistrement ou de l’enregistrement de la TVA en retard. Le retard ou sous-paiement de la TVA. Le dépôt tardif des déclarations de TVA ou retard de paiement de la TVA.

Le non-paiement / déclarations tardives

Défaut d’inscription à la TVA peuvent entraîner une peine pouvant aller jusqu’à € 20,000.

Une pénalité pour avoir omis de soumettre la déclaration de TVA à temps s’élève à un minimum de 30 € et un maximum de € 16,000.

Si le retour de la TVA n’est pas déposé, même après demande officielle des autorités fiscales, une peine pouvant aller jusqu’à € 32 000 peut être imposée. La peine minimale est de 60 €.

Slovénie

Les personnes qui commettent une infraction dans le cadre de l’exercice indépendant des activités sont soumises à une pénalité monétaire. Les personnes morales sont soumises à une pénalité monétaire pour violation si il y a :

-

Défaut de charge et de perçeption de la TVA lorsque le passif se pose

-

Défaut de facturation et perçeption la TVA sur le montant correct imposable

-

Défaut de déclaration et de renseignements prescrits sur une facture

-

Un calcul erroné du montant de la TVA

-

Défaut de présentation d’un règlement de la TVA ou de ne pas le soumettre dans le délai prescrit

-

Défaut de signalement à l’autorité fiscale lorsque l’activité commence, les changements, ou cesse, etc.

Le non-paiement / déclarations tardives

Défaut de faire un rapport à l’autorité fiscale lorsque l’activité commence, ou cesse ou non soumission d’une demande d’enregistrement dans le délai prescrit peut entraîner l’imposition d’une amende allant de € 2000 à 125.000 € selon le type d’infraction .

Espagne

La pénalité générale pour ne pas payer la TVA due s’élève à 50% de la TVA impayée. Toutefois, ce pourcentage peut être augmenté en fonction de certains critères tels que la répétition d’infractions ou de masquer des informations pertinentes à 150%.

Les assujettis à la TVA qui ne parviennent pas à payer la TVA due sont obligés de payer des intérêts courant depuis la dernière journée de la date de paiement volontaire jusqu’à ce que le jour où le paiement est effectivement fait. Les taux d’intérêt de retard varient chaque année, (5% pour l’année d’imposition 2012). Intérêts de retard s’applique uniquement à la TVA non payée et non à des sanctions.

Le non-paiement / déclarations tardives

Le retard de paiement de la TVA sur une base volontaire sans aucune exigence préalable des autorités fiscales espagnoles impliquerait un supplément de 5% (si le paiement est effectué dans les trois mois à compter de la date d’échéance), 10% (si payé dans les trois à six mois) , 15% (si payé dans les six à 12 mois) et 20% (si payé après 12 mois) ainsi que l’intérêt de retard. Malgré cela, ces suppléments seront réduites de 25% au cas où les contribuables paient la TVA entre eux totalement dans le délai légal établi par la loi espagnole.

Une pénalité de 400 € pour défaut d’enregistrement de la TVA sera imposée rapidement. Notez que cette pénalité serait imposée pour ne pas vous inscrire. Notez que la présentation tardive d’un formulaire d’inscription espagnol permettra de réduire la peine mentionnée ci-dessus à € 200.

Suède

Il y a un certain nombre de sanctions qui s’appliquent en Suède pour les échecs de conformité. TVA pénalités de retard, de retour ont déjà été abordées ci-dessus.

Si une entreprise fait une erreur sur une déclaration de TVA et minimise sa responsabilité ou surestime son droit à un crédit de TVA, il peut encourir un supplément de 20% du montant de l’impôt qui est évalué au-delà du montant déclaré.

Royaumes-Unis

Il y a un défaut de notification de sanction lorsque l’entreprise excède la limite d’enregistrement de la TVA et n’en informe pas les autorités fiscales dans les 30 jours. La peine est un pourcentage de la TVA due en raison de l’échec. Le pourcentage dépend d’un certain nombre de facteurs, y compris la raison de l’absence de communication et de la manière dont la défaillance a été divulguée.

Le non-paiement / déclarations tardives

Le défaut de fournir les déclarations de TVA et de régler les paiements de TVA en suspens sur le temps peut entraîner un supplément par défaut. Par exemple, deux retards de paiement de la TVA ou les déclarations de TVA dans une période de 12 mois donneront lieu à une pénalité de 2% de l’impôt dû sur le deuxième retour. La peine est portée à 5% tout d’abord, puis à 10% jusqu’à un maximum de 15% pour chaque déclaration ou autre paiement tardif. Une entreprise restera dans le régime de supplément de défaut jusqu’à ce que il y est eu une période de 12 mois exempt de tout défaut. Pour atténuer un défaut de surtaxes une entreprise doit démontrer une excuse raisonnable.

Utiliser les outils de détéction de TVA de Goclecd

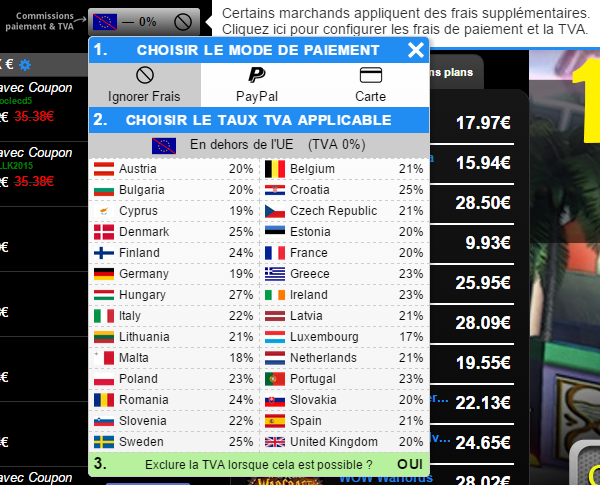

Depuis la mise en place de la nouvelle législation Européenne, nous avons mis en place sur nos sites un système de filtre permettant à nos utilisateurs d’avoir les vrais prix qu’ils seront amenés à payer. Ces filtres sont visibles et utilisables sur chacune de nos pages de jeux. Nous avons fait en sorte que vous soyez informés sur le fait que comme je le dis dans cet article certains vendeurs appliquent la Taxe sur la Valeur Ajoutée uniquement après que l’acheteur ait ajouté le jeu dans son panier.

Forcément l’utilisateur s’attend rarement à voir des frais s’ajouter au prix initial. Seuls les professionnels ont cette habitude d’acheter des produits hors taxe.

Nous avons donc développé un outil permettant d’appliquer et d’enlever certains filtres.

Des filtres tels que les frais de paiement. Il n’est plus rare de voir certains vendeurs ajouter un euro ou plus lorsque l’on souhaite payer via PayPal ou même parfois par Carte Bleu.

Cela vient du fait que PayPal facture chaque paiement effectué et que la plupart des vendeurs travaillant avec des marges plus ou moins réduites ne peuvent payer à eux seuls ces frais additionnels. Ils facturent donc directement à l’acheteur le surcoût qu’entraîne l’utilisation de ces plateformes de paiement.

Il s’agit du premier filtre visible sur notre outil (voir image plus loin)

Le deuxième point vous permet de choisir la TVA que vous serez amené à payer par rapport a votre pays de résidence. N’oubliez pas que vous serez amené à prouver que votre pays est différent de celui que le site vendeur aura détécté donc ça ne sert a rien de tricher, à moins que vous puissiez prouver que vous résidez ailleurs avec une adresse, un numéro de téléphone etc ..

Le troisième point quant à lui vous permet d’exclure la TVA lorsque cela est possible. Nous avons principalement mis en place cette option pour G2A qui comme je l’ai précisé plus tôt est pour le moment le seul vendeur n’obligeant pas par défaut l’utilisateur à payé une TVA. G2A laisse l’utilisateur décider et choisir le pays et la TVA qui lui convient. Celui-ci peut également ne pas choisir de TVA du tout et se déclarer hors Europe. Dans ce cas, celui-ci ne paiera tout simplement pas de TVA.

Nous avons fait en sorte que vous soyez informés sur le fait que comme je le dis dans cet article certains vendeurs appliquent la Taxe sur la Valeur Ajoutée uniquement après que l’acheteur ait ajouté le jeu dans son panier.

Forcément l’utilisateur s’attend rarement à voir des frais s’ajouter au prix initial. Seuls les professionnels ont cette habitude d’acheter des produits hors taxe.

Nous avons donc développé un outil permettant d’appliquer et d’enlever certains filtres.

Des filtres tels que les frais de paiement. Il n’est plus rare de voir certains vendeurs ajouter un euro ou plus lorsque l’on souhaite payer via PayPal ou même parfois par Carte Bleu.

Cela vient du fait que PayPal facture chaque paiement effectué et que la plupart des vendeurs travaillant avec des marges plus ou moins réduites ne peuvent payer à eux seuls ces frais additionnels. Ils facturent donc directement à l’acheteur le surcoût qu’entraîne l’utilisation de ces plateformes de paiement.

Il s’agit du premier filtre visible sur notre outil (voir image plus loin)

Le deuxième point vous permet de choisir la TVA que vous serez amené à payer par rapport a votre pays de résidence. N’oubliez pas que vous serez amené à prouver que votre pays est différent de celui que le site vendeur aura détécté donc ça ne sert a rien de tricher, à moins que vous puissiez prouver que vous résidez ailleurs avec une adresse, un numéro de téléphone etc ..

Le troisième point quant à lui vous permet d’exclure la TVA lorsque cela est possible. Nous avons principalement mis en place cette option pour G2A qui comme je l’ai précisé plus tôt est pour le moment le seul vendeur n’obligeant pas par défaut l’utilisateur à payé une TVA. G2A laisse l’utilisateur décider et choisir le pays et la TVA qui lui convient. Celui-ci peut également ne pas choisir de TVA du tout et se déclarer hors Europe. Dans ce cas, celui-ci ne paiera tout simplement pas de TVA.

Je tiens a préciser que outre le fait qu’économiser 20% voir plus sur un jeu en ne payant pas la TVA est forcément intéressant, l’économie réalisée sur certains jeux peut être très intéressante. Malgré tout, ne pas payer la TVA est illégal.

Avant cette loi seul le vendeur était responsable du paiement et de la facturation de la TVA. Depuis Janvier 2015, l’utilisateur l’est tout autant surtout lorsqu’il peut choisir le pays de son choix voir aucun pays dans le cas où il ne souhaite pas payer de TVA.

Vous pouvez être sûrs que si le cas échéant G2A ou n’importe quel vendeur devait prouver que l’acheteur est bien résident du pays correspondant a la TVA, il se déchargerai de toute responsabilité sur l’acheteur qui aurait rentré une mauvaise information.

Je tiens a préciser que outre le fait qu’économiser 20% voir plus sur un jeu en ne payant pas la TVA est forcément intéressant, l’économie réalisée sur certains jeux peut être très intéressante. Malgré tout, ne pas payer la TVA est illégal.

Avant cette loi seul le vendeur était responsable du paiement et de la facturation de la TVA. Depuis Janvier 2015, l’utilisateur l’est tout autant surtout lorsqu’il peut choisir le pays de son choix voir aucun pays dans le cas où il ne souhaite pas payer de TVA.

Vous pouvez être sûrs que si le cas échéant G2A ou n’importe quel vendeur devait prouver que l’acheteur est bien résident du pays correspondant a la TVA, il se déchargerai de toute responsabilité sur l’acheteur qui aurait rentré une mauvaise information.

Téléchargez gratuitement l'extension de navigateur Allkeyshop

Pour toutes les dernières actualités sur les jeux vidéo, les bandes-annonces et les meilleures offres, pensez à nous ajouter à vos favoris.

Vous pouvez trouver toutes les meilleures offres en ligne et les moins chères sur les clés CD, les codes de jeu, les cartes-cadeaux et les logiciels antivirus auprès des vendeurs de clés CD vérifiés sur nos pages de magasin.

Pour ne manquer aucune actualité sur Goclecd, abonnez-vous sur

Google Actualités

.

Ok mais si j'achète un produits dématerialisé à l'étranger. Par exemple je suis Français et je vais aux Etats Unis et j'y achète un produit dématerialisé. Je devrais donc payer les taxes américaines et non françaises. Par contre j'aurais peut être à payer des frais de douanes a mon retour. Suis sensé déclarer cet achat ? Autre cas : Si j'achète un produit dématerialisé depuis un VPN aux Etas Unis. Alors l'acte d'achat aura lieu aux Etats Unies et il n'y aura pas de douanes. (par exemple pour un logiciel à télécharger). Suis-je sensé faire une déclaration à la douane dans ce cas là ? Autrement dit est ce que le lieu de résidence de l'acheteur prévaut le lieu d'achat ?

Bonjour, En fait c'est plus simple que ça. Ou que soyez, vous allez payer la taxe. En fait c'est le vendeur qui doit inclure la tva directement dans le prix. Aucun droit de douane n'est a payer sur les produits dématérialisés de mémoire. Donc de votre point de vue d'utilisateur tout est invisible ou presque, vous payerez la TVA du pays dans lequel vous êtes et elle s'affichera directement sur la facture finale. C'est le vendeur qui devra la déclarer et la rétrocédé a l'état par la suite :). Grimtag